У совершенного бизнеса есть имя — экосистема. Как индустриальные лидеры меняют условия на рынках и влияют на поведение массового потребителя

Экосистема превращает отраслевую компанию в игрока со смежным наборов рынков. Какие методы используются для этого? Как гравитационная сила экосистем меняет бизнес-контекст для других участников? Что происходит с запросами аудитории? Обо всем этом рассказывает cооснователь агентства по цифровой трансформации Leo Agency Виктор Яковлев.

Экосистемы — логичное эволюционное продолжение развития инновационных бизнесов, в рамках которого осуществляется переход от замкнутого набора продуктов к взаимосвязанной системе решений, максимально удовлетворяющих человеческие запросы и выходящих за пределы цифрового мира (o2o-модель). По данным McKinsey, к 2025 году на формирующийся набор цифровых экосистем может приходиться более $60 трлн дохода, или примерно треть глобального корпоративного. Их появление коренным образом меняет ситуацию на рынках, вынуждая остальных игроков искать новые стратегии и пути реагирования.

Визионеры и их покупки

Отличительная черта экосистем — неординарные визионеры у руля компании, которые завоевали лидерство не только в своей нише, но и сумели предвидеть следующий этап развития, вышли в смежные ниши и построили фундамент для экосистемы. Расширение происходит как за счет развития внутренней экспертизы, так и за счет бесконечных M&A и партнерств с другими лидерами рынка. Эта модель требует определенного аппетита к рискам, поскольку далеко не все покупки впоследствии взлетают. Поэтому сила личности, стоящая у руля, имеет большой вес.

Яркий тому пример — Джефф Безос, настоящий self-made-лидер, родившийся в небогатой американской семье. Изначально он создал Аmazon как нишевую компанию, которая специализировалась на онлайн-продаже книг. Сейчас это не только крупнейшая платформа электронной коммерции со своей офлайн-сетью, но и облачные сервисы, производство контента, рекламная сеть и деливери-сервис. Согласно отчету Statista, в прошлом году совокупный оборот экосистемы превысил $280 млрд, а доход достиг $11,6 млрд. Этому способствовала стратегия основателя, который совершил в разное время несколько знаковых сделок. Например, Amazon купил Whole Foods Market и ворвался на рынок органических продуктов, став крупнейшим онлайн-продавцом бакалейных товаров в США с долей 18%. Ранее он приобрел сервис аудиокниг Audible и занял в этой нише в США позицию, аналогичную Netflix в сфере потоковой кинопродукции, — больше 40%. А покупка Twitch сильно оттянула аудиторию у таких ресурсов, как YouTube Live.

Эрик Шмидт в своей книге «Как работает Google» одной из ошибок называет упущенный набор сделок, который позволил бы корпорации еще лет десять назад зайти на смежный набор рынков, — телеком, СМИ, гейминг, шопинг. Судя по всему, эти ошибки не собирается повторять Герман Греф — один из главных визионеров России. Сбер за последние несколько лет элемент за элементом конструировал свою экосистему, проведя за 2019–2020 годы несколько ключевых сделок (например, покупка «Еаптеки» и увеличение доли до 100% в Rambler Group). Собирая свой цифровой пазл, Герман Греф добивается максимального покрытия потребностей клиента, претендуя на то, чтобы в периметре экосистемы он проводил большую часть своего времени. И у него это получается — только у Сбермаркет во втором квартале было в 17 раз больше заказов по сравнению с аналогичным периодом прошлого года.

Как экосистемы меняют ситуацию на рынке?

Такие компании становятся мощным центром гравитации на рынке, влияя на конъюнктуру и изменяя траектории движения других игроков. Они вынуждают отстающих перенимать у лидеров их подходы и по-другому взаимодействовать с потребителем, воспитанным экосистемами.

- Экосистемы создают новый тип пользовательского поведения. Они включают в себя огромное количество самых разнообразных направлений, среди которых банкинг и платежи, маркетплейсы, услуги связи, онлайн-кинотеатры, такси, доставка еды и продуктов питания, медицина, хранилище данных, гейминг. Весь этот набор нужен для того, чтобы поместить пользователя и его потребности в центр экосистемы. Барьер входа в экосистему максимально низок, а барьеры выхода увеличены. Так, среди аудитории Amazon в США примерно две трети (65%) являются пользователями продуктов экосистемы Amazon Prime, по данным Statista на конец прошлого года.

Сервисы и продукты экосистемы взаимодополняют друг друга, а за счет использования Big Datа она может предсказывать потребности клиента еще до того, как он явно их выразил. В России этим активно пользуется «Тинькофф» — data-driven-компания, которая собирает данные о пользователях и на основании этого делает персональные предложения, что повышает уровень продаж.

- Экосистемы совершают технологические прорывы. На их стороне фактически безграничные финансовые активы. Согласно McKinsey, к экосистемам относятся 7 из 12 крупнейших компаний по рыночной капитализации. Это позволяет не просто создавать качественный продукт по самой низкой цене, но и параллельно инвестировать в развитие дорогостоящих прорывных технологий. По мнению экспертов Deloitte, компании, первыми внедрившие алгоритмы искусственного интеллекта и подчинившие ему широкий спектр процессов, имеют шанс значительно вырваться вперед, обогнав конкурентов.

Убедительный пример последнего утверждения — IBM, который еще в 2011 году создал интеллектуальный сервис Watson, первого программного робота с искусственным интеллектом. По данным IDC, IBM в последние пять лет лидирует на глобальном рынке искусственного интеллекта, занимая в прошлом году долю в 8,8%.

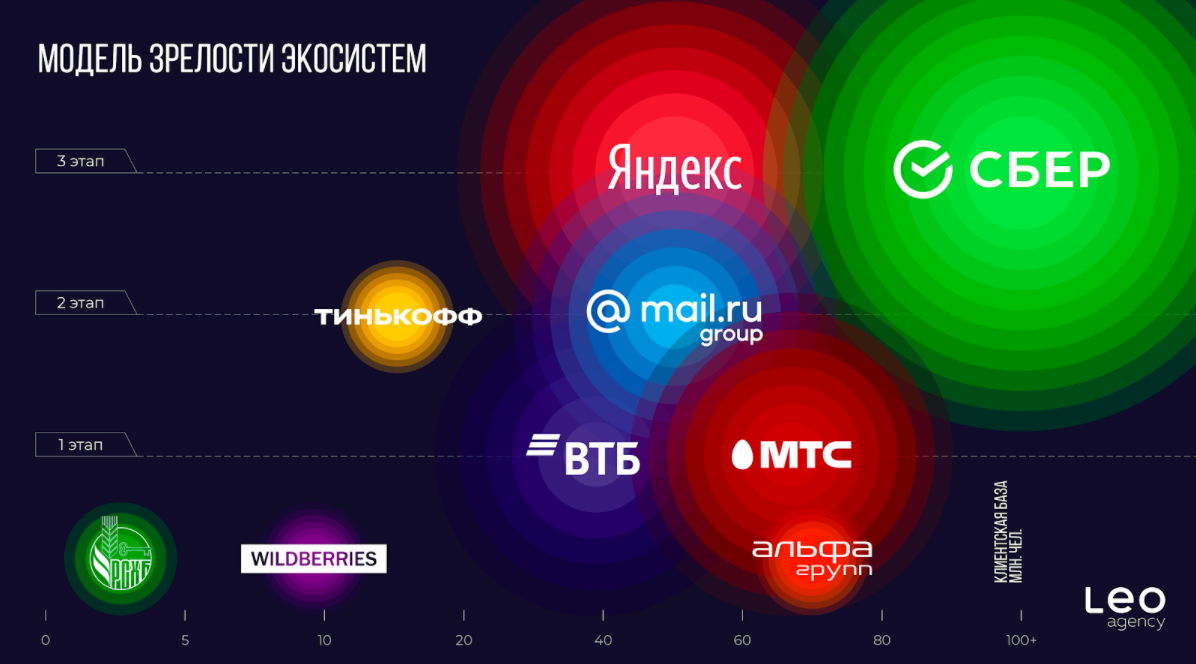

- Экосистемы вынуждают других игроков пересматривать свои стратегии, в том числе за счет консолидации усилий. Российский рынок экосистем представлен двумя сформировавшимися системами третьего уровня развития — «Яндекс» и Сбер, второго уровня — Тинькофф и Mail.ru, первого уровня с потенциалом перехода на второй — ВТБ и МТС.

Безусловный лидер — Сбер, который обладает невероятно сильным материнским ядром и более чем 90 сервисами для розничных и корпоративных клиентов. Потенциальная аудитория экосистемы превышает 96 млн пользователей. В активе «Яндекса», несмотря на высокий уровень зрелости, — меньшее количество клиентов и ресурсов в целом (аудитория насчитывает примерно 70 млн человек). Также до сих пор не закрытой остается тема финансовых сервисов: «Яндекс» не может стать полноценной экосистемой без банка, а разрыв со Сбером и Олегом Тиньковым — явный сигнал о неумении строить стратегическое партнерство. На фоне далеко не бесконечных ресурсов это достаточно большой минус.

Главная интрига российского рынка экосистем

Участники рынка вынуждены действовать: роль пассивного наблюдателя за борьбой Сбера и «Яндекса» никак не решает их проблем с дальнейшим развитием в изменившемся контексте, где технологии и новые типы потребительского поведения все больше определяют конкурентную позицию. ВТБ и МТС выглядят достаточно сильными и самостоятельными игроками, и логично ожидать с их стороны активных действий, которые позволят им сократить разрыв от лидеров.

Другие участники — крупные ретейлеры и банки, телеком-компании и т. д. — не обладая должным набором ресурсов для того, чтобы самостоятельно развернуть экосистему и выдержать конкуренцию, либо примкнут к лидерам (попытка Тинькова продать головную компанию иллюстрирует именно такую школу мысли), либо пойдут по пути стратегических партнерств.

В целом все крупные b2c-компании в России сегодня стоят перед непростым выбором из трех возможностей:

- Продать компанию лидирующей экосистеме.

- Занять выжидающую позицию, чреватую тем, что сложившиеся экосистемы в борьбе за рынок «убьют» их маржу и переманят к себе клиентов.

- Попробовать создать свою экосистему. Однако такие коллаборации, построенные по принципу «дружба против», а не основанные на принципах лидерства и новаторства, обречены на забвение. Например, Better Place пытался конкурировать с экосистемой Tesla, построившей сеть станций зарядки электромобилей через партнерство с отелями, ресторанами и торговыми центрами, но потерпел неудачу. В отличие от Tesla, который сам делает свои автомобили и обладает глубокой R&D-экспертизой, Better Place давал в аренду аккумуляторы в партнерстве с классическими автомобильными компаниями, которые выходят на рынок электрокаров, но откликнулся только Renault.

Исходя из нынешних трендов, можно сделать три прогноза на дальнейшее развитие ситуации:

- Российский рынок выдержит максимум три крупные экосистемы. Вопрос в том, кто приблизится к лидерам (Сберу и «Яндексу») и войдет в тройку экосистем. Это получится у того, кто сможет учесть ошибки лидеров и запустить более конкурентоспособное решение, за счет чего можно значительно нарастить долю рынка. Наиболее сильным претендентом выглядит Mail.Ru Group.

- Иностранные экосистемы не станут конкурентами. Если обратиться к западным или азиатским экосистемам, то вероятность того, что кто-нибудь из них зайдет на наш рынок и станет лидером, крайне невысока. Скорее всего, они будут поддерживать свое присутствие, но больших инвестиций, направленных на увеличение доли рынка, мы не увидим — и это плюс для местных игроков. Исключение составляет, пожалуй, только совместное предприятие Alibaba и Mail.Ru Group. В целом развитие интернет-индустрии в России очень схоже с китайской моделью, поэтому, вероятно, доминирующие положение займет местный игрок, как это уже случилось в свое время с поисковыми системами («Яндекс» тому пример).

- Появится четвертый уровень зрелости экосистемы — экосистема как основа цифрового государства, в рамках которой она прорастает, в том числе через инфраструктурные городские проекты, и помогает муниципалитетам оптимизировать процессы. Это уже произошло в Китае — в WeChat работают 140 тысяч официальных правительственных сервисов для граждан.

Технологические компании, стоящие за экосистемными решениями в рамках борьбы за долю рынка и пользовательскую лояльность, коренным образом изменили подходы к бизнесу и создали новый вызов для всех игроков. Они сделали гигантский шаг вперед, и сократить разрыв будет трудно, ведь для того чтобы получить эффективную экосистему, конкурентам будет недостаточно просто «докупить» часть продуктов и подключить новых партнеров. Необходимо заставить весь набор активов взаимодействовать в единой логике, кратно увеличивая синергию, а это невозможно без уникальной экспертизы, смелой инвестиционной стратегии и визионерства бизнес-лидера.