Обманчивое притяжение дивидендов

«Обратите внимание на компании, регулярно выплачивающие дивиденды!» — вам наверняка попадались такие советы. Информацией о высоких дивидендных выплатах обычно пестрят аналитические отчеты банков . Инвесторам навязывают мысль о том, что регулярные выплаты дивидендов – это безусловный позитив. Для некоторых категорий таких компаний даже придумали звучное название “дивидендные аристократы”. Почему вера в эту стратегию столь сильна? Почему финансовая наука не разделяет восторгов аналитиков? Размышляем о ложном обаянии дивидендной «аристократии» в новой колонке.

Дивидендные стратегии – священный Грааль для большинства начинающих инвесторов. Популярно мнение, что чем больше компании делятся прибылью с акционерами, тем лучше для портфеля. Это хороший сигнал финансовой устойчивости компании. «Дивидендные бумаги» считаются предпочтительной инвестицией по сравнению с другими акциями, так как обеспечивают значительный и регулярный денежный поток. Большинство адептов этой стратегии акцентируют внимание исключительно на величине анонсированного дивидендного дохода, при этом не обращая внимания на динамику акций этой компании и рынка в целом. Но это не все проблемы дивидендной стратегии. О некоторых из них расскажем подробнее.

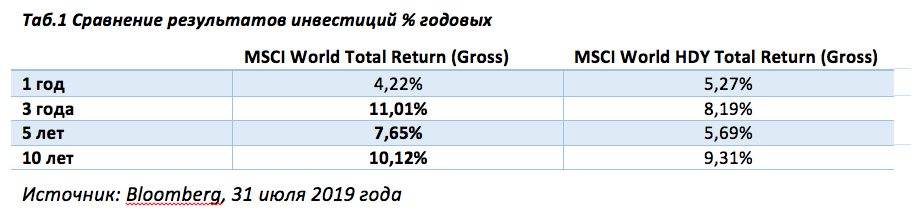

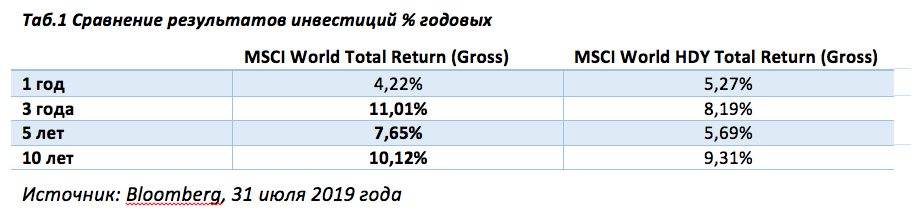

Все любят высокие дивиденды, но далеко не все помнят про их налогообложение. При получении дивидендов возникает необходимость уплачивать налог на доходы, который иначе возник бы только при продаже ценной бумаги. Получаешь дивиденды? Значит, автоматически отказываешься от реинвестирования внутри компании. Результат - меньшая доходность на свои инвестиции. Это подтверждается рыночной статистикой – индекс MSCI World полной доходности (с учетом дивидендов) без труда обыгрывает индекс дивидендных бумаг, MSCI World High Dividend Yield (с учетом дивидендов) на различных временных интервалах.

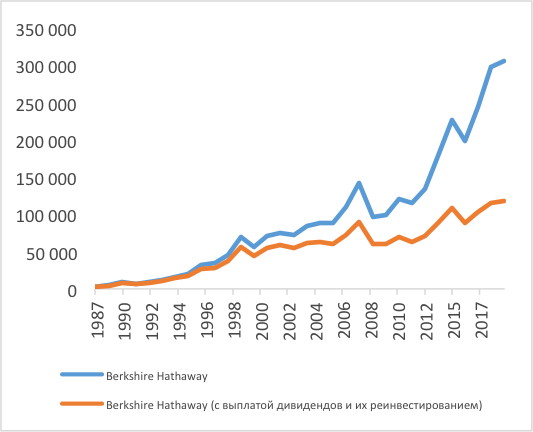

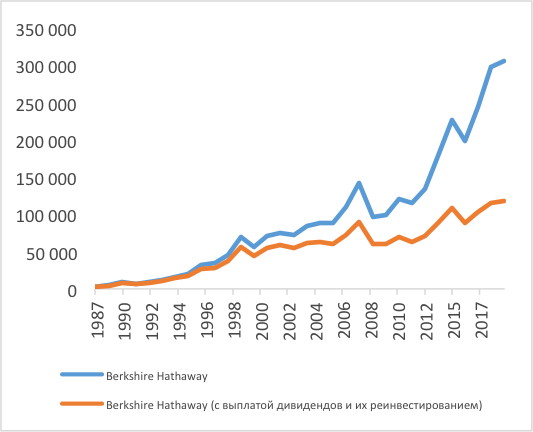

Данная простая арифметика хорошо известна легендарному Уоррену Баффету, чья компания Berkshire Hathaway с момента получения над ней контроля в 1965 году никогда не выплачивала дивиденды. Вот так бы выглядела доходность инвестиций в акции Berkshire, если бы «оракул из Омахи» не был бы таким скрягой и выплачивал 50% дохода в виде дивидендов.

Рис.1 Фактическая динамика акций Berkshire Hathaway и гипотетический вариант с реинвестированием дивидендов в акции, если бы они выплачивались по ставке 50% и к ни м применялась бы ставка налога на уровне 30%

А вы готовы систематически недополучать доходность ради обладания “денежным потоком”, который вы могли бы получить, просто продав часть акций, тогда, когда вам это действительно необходимо?

Высокая дивидендная доходность не является признаком успешности. наоборот, компании начинают делиться большой частью прибыли именно тогда, когда инвестиции в развитие уже перестают приносить результаты, и компания не может расти прежними темпами. А в периоды кризисов дивиденды могут и вовсе пропасть, например, в 2009 году, 57% компании развитых рынков, сократили или отказались от выплаты дивидендов.

Не подходят дивидендные акции и на роль защитных активов – корреляция индексов S&P Global BMI (SBBMGLU) и S&P Global Dividend Aristocrats (SPGDAUN) очень высока, а значит, при падении обычных акций устремятся вниз и котировки «дивитикеров». Средняя корреляция 90%, а во время кризиса 2009 года этот показатель взлетел до 97%. Кстати, тех пор инвестиционными результатами индекс «щедрых» компаний не порадовал – отстал от широкого индекса акций. Никаких сюрпризов – именно компании из циклических секторов, уязвимых к кризису, являются более щедрыми к инвесторам[1]. Значит, идея обеспечить себе беззаботную жизнь в тяжелые времена только за счет дивидендных акций не работает. По крайней мере если главным для вас являет не доход как таковой, а общий результат портфеля (total return).

Исследователи в области финансовой экономики много внимания уделили изучению дивидендов. Выяснили вот что – высокий уровень дивидендов не является хорошим предсказателем будущих доходностей[2]. Концентрация на дивидендах – отражение поведенческих особенностей инвестора, а не рациональная стратегия. Дивиденды не считаются фактором, позволяющим построить более качественный портфель.

Что же делать инвестору, заинтересованному к получению денежного потока от инвестиций, но которому не подходят облигации для наполнения инвестиционного портфеля? Обратимся за советом к Уоррену Баффету. В одном из своих знаменитых писем к акционерам он писал о том, что любой инвестор может создать «денежный поток», просто продавая часть акций. Такая тактика позволяет гибко настраивать портфель и увеличивать общий доход[3].

[1] MSCI AC World High Dividend Index на 44,5% состоит из циклических компаний (доля защитного сектора 40,2%), а MSCI EM High Dividend index – на 45% (доля защитного сектора 22,9%)

[2] Хороший обзор в книге https://www.amazon.com/Your-Complete-Guide-Factor-Based-Investing/dp/0692783652 - приложение С “Дивиденды не являются инвестиционным фактором”

[3] https://www.berkshirehathaway.com/letters/2012ltr.pdf

Этот материал опубликован на платформе бизнес-сообщества Forbes Экспертиза

Дивидендные стратегии – священный Грааль для большинства начинающих инвесторов. Популярно мнение, что чем больше компании делятся прибылью с акционерами, тем лучше для портфеля. Это хороший сигнал финансовой устойчивости компании. «Дивидендные бумаги» считаются предпочтительной инвестицией по сравнению с другими акциями, так как обеспечивают значительный и регулярный денежный поток. Большинство адептов этой стратегии акцентируют внимание исключительно на величине анонсированного дивидендного дохода, при этом не обращая внимания на динамику акций этой компании и рынка в целом. Но это не все проблемы дивидендной стратегии. О некоторых из них расскажем подробнее.

Все любят высокие дивиденды, но далеко не все помнят про их налогообложение. При получении дивидендов возникает необходимость уплачивать налог на доходы, который иначе возник бы только при продаже ценной бумаги. Получаешь дивиденды? Значит, автоматически отказываешься от реинвестирования внутри компании. Результат - меньшая доходность на свои инвестиции. Это подтверждается рыночной статистикой – индекс MSCI World полной доходности (с учетом дивидендов) без труда обыгрывает индекс дивидендных бумаг, MSCI World High Dividend Yield (с учетом дивидендов) на различных временных интервалах.

Данная простая арифметика хорошо известна легендарному Уоррену Баффету, чья компания Berkshire Hathaway с момента получения над ней контроля в 1965 году никогда не выплачивала дивиденды. Вот так бы выглядела доходность инвестиций в акции Berkshire, если бы «оракул из Омахи» не был бы таким скрягой и выплачивал 50% дохода в виде дивидендов.

Рис.1 Фактическая динамика акций Berkshire Hathaway и гипотетический вариант с реинвестированием дивидендов в акции, если бы они выплачивались по ставке 50% и к ни м применялась бы ставка налога на уровне 30%

А вы готовы систематически недополучать доходность ради обладания “денежным потоком”, который вы могли бы получить, просто продав часть акций, тогда, когда вам это действительно необходимо?

Высокая дивидендная доходность не является признаком успешности. наоборот, компании начинают делиться большой частью прибыли именно тогда, когда инвестиции в развитие уже перестают приносить результаты, и компания не может расти прежними темпами. А в периоды кризисов дивиденды могут и вовсе пропасть, например, в 2009 году, 57% компании развитых рынков, сократили или отказались от выплаты дивидендов.

Не подходят дивидендные акции и на роль защитных активов – корреляция индексов S&P Global BMI (SBBMGLU) и S&P Global Dividend Aristocrats (SPGDAUN) очень высока, а значит, при падении обычных акций устремятся вниз и котировки «дивитикеров». Средняя корреляция 90%, а во время кризиса 2009 года этот показатель взлетел до 97%. Кстати, тех пор инвестиционными результатами индекс «щедрых» компаний не порадовал – отстал от широкого индекса акций. Никаких сюрпризов – именно компании из циклических секторов, уязвимых к кризису, являются более щедрыми к инвесторам[1]. Значит, идея обеспечить себе беззаботную жизнь в тяжелые времена только за счет дивидендных акций не работает. По крайней мере если главным для вас являет не доход как таковой, а общий результат портфеля (total return).

Исследователи в области финансовой экономики много внимания уделили изучению дивидендов. Выяснили вот что – высокий уровень дивидендов не является хорошим предсказателем будущих доходностей[2]. Концентрация на дивидендах – отражение поведенческих особенностей инвестора, а не рациональная стратегия. Дивиденды не считаются фактором, позволяющим построить более качественный портфель.

Что же делать инвестору, заинтересованному к получению денежного потока от инвестиций, но которому не подходят облигации для наполнения инвестиционного портфеля? Обратимся за советом к Уоррену Баффету. В одном из своих знаменитых писем к акционерам он писал о том, что любой инвестор может создать «денежный поток», просто продавая часть акций. Такая тактика позволяет гибко настраивать портфель и увеличивать общий доход[3].

[1] MSCI AC World High Dividend Index на 44,5% состоит из циклических компаний (доля защитного сектора 40,2%), а MSCI EM High Dividend index – на 45% (доля защитного сектора 22,9%)

[2] Хороший обзор в книге https://www.amazon.com/Your-Complete-Guide-Factor-Based-Investing/dp/0692783652 - приложение С “Дивиденды не являются инвестиционным фактором”

[3] https://www.berkshirehathaway.com/letters/2012ltr.pdf